以前、香港でお会いした日本人富裕層のお客様から、1970年代の日本を念頭に、「インフレのときは不動産投資に限る」と教えていただきました。『インフレは、貨幣の価値が物やサービスに比較して安くなる現象』と捉えるのであれば「お金をものに変えて購買力を守る」という考え方は理にかなっています。

シンガポールではかなり長い期間、不動産価格が高い水準にあり、投資利回りが低い状況が続いています。例えばオーチャード・ロードにある伊勢丹から歩いて10分の立地にある、99年リースの土地に建設れているコンドミニアムが、22戸まとめて1800万シンガポールドル(約18億円)で売りに出ています。グロス・イールドは全戸が入居前提で3.4%ですが、銀行ローンの金利は4%。ローンで投資すると赤字になります。

アジアの富裕層は利回りと投資先の分散を求めて、数年前からアメリカのホテル投資ファンドや英国 / 欧州の学生アパート投資ファンドに投資を進めていましたが、コロナのロックダウンで家賃収入が激減するという緊急事態がおきました。そんな中、欧州の運用会社から欧州の介護施設投資ファンドを紹介されました。

「介護施設はロックダウンの最中にも稼働率が下がらず、また欧州で入居費の半分近くは政府補助があるのが特徴だ」と欧州の運用会社は説明していました。

今回は介護施設の収益見込み、市場の構造、将来の見通しや注意点などについて欧州不動産ブローカーのSavills社の「英国と欧州の介護施設2022(UK & European Care Homes 2022)」を引用しながらご紹介したいと思います。

投資家として一番興味があるのは収益見込みだと思いますので先ずはそこから。

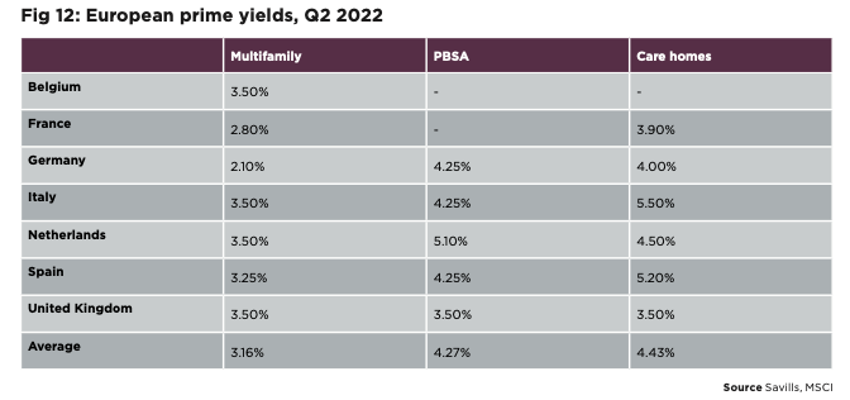

欧州各国の投資用不動産の利回り

最初の表は足元の欧州各国の投資用不動産の利回りです。Multifamilyは集合住宅、PBSAは学生の寄宿舎/アパート(Purpose Built Student Accomodation)、Care Homesは介護施設となります。介護施設は集合住宅より利回りが高く、寄宿舎と比べるとイタリア、スペインでは介護施設が、ドイツ、オランダでは寄宿舎の方が高い結果となっています。ただ、いずれにせよ4〜5%が期待利回りです。

投資家目線のプラス要素は、家賃はインフレ連動するので、このままインフレが欧州で続けば利回りも上昇する可能性が高いということです。

リーマン・ショック後3年間の不動産投資リターン分析

上の図はリーマン・ショック後の3年間の不動産投資リターンの分析です。左側が英国(2007-2009年)、右側がオーストラリア(2009-2011年)、青色が介護施設、緑色が不動産全体のリターンとなります。どちらの国においても不動産市場全体が低迷する中で、介護施設の投資リターンが突出しています。不況に強いことが過去のデータから見て取れます。

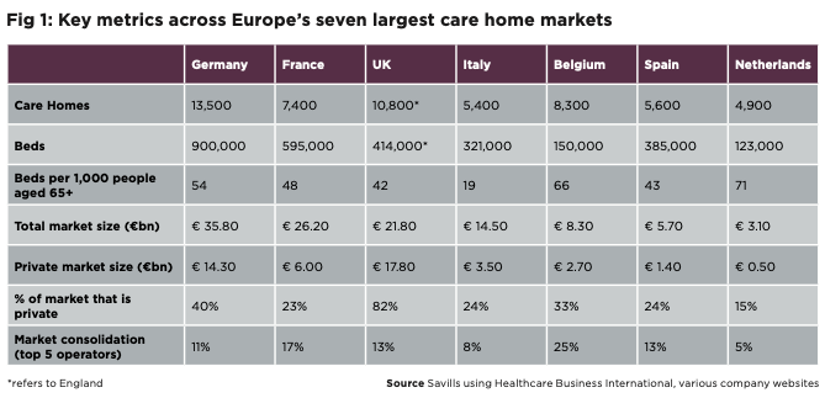

介護施設の市場規模

では次に、利回りがインフレ連動し不況に耐性がある資産の「介護施設の市場規模」について紹介します。

上の表にあるとおり、施設数はドイツが13,500施設で欧州トップ、続いて英国(イングランド)が10,800施設で2位です。ベッド数はやはりドイツが90万床でトップですが、2位はフランスの59万5千床で1施設あたりのベッド数はフランスが多いようです。また、65歳以上の人、千人あたりのベッド数はオランダが71床でトップ、続いてベルギーが66床、ドイツが54床と続いています。

介護施設に投資をするにあたり、このオペレーターの市場占有率が投資の魅力度を図る一つの鍵となります。というのも、施設の売買はオペレーターの統合と表裏一体だからです。後継者問題、経費拡大、事業の見直しなど施設が売りに出る理由は様々ですが、すでにオペレーションが大手企業によって行われている施設の保有者は、

- 定期的な家賃収入が長期間期待できる

- 施設の長期保有を念頭に投資している

という投資背景があるので売買自体(頻度)はあまり活発ではありません。その観点から占有率の低いドイツ、イタリア(8%)、オランダ(5%)が投資地域として魅力的と考えることもできますし、英国/スペイン(それぞれ13%)も成長余地があると言えます。

ちなみに、日本の厚生労働省の資料、「高齢者向け住まいの今後の方向性と紹介事業者の役割」によりますと日本の有料老人ホームの施設数は1万4千施設、入居定員は約54万人、65歳以上の人口が3620万人なので、65歳以上千人あたりのベッド数は15床となります。

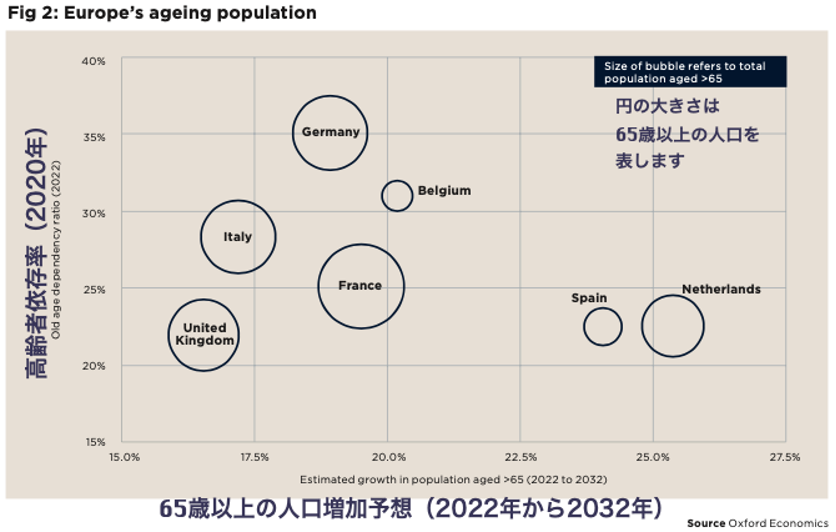

欧州の高齢化の現状

次に、欧州の高齢化の現状についてです。

円の大きさが65歳以上の人口を表していますが、フランスが一番多く、続いてドイツ、イタリア、英国が続いています。高齢者と労働者の割合を示す高齢者依存率(y軸)はドイツが一番大きく、続いてベルギー、イタリアの順番です。最後に高齢者の増加率(x軸)ですが、オランダとスペインで増える見込みです。いずれにせよ、速いスピードで高齢化が進んでいます。

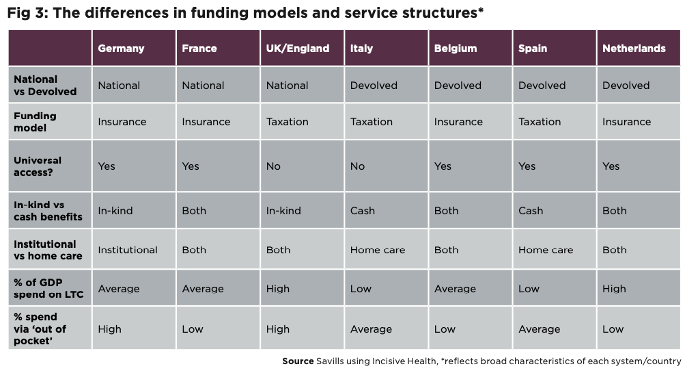

各国とも、入居費用の公的補助があります。社会保険方式(ドイツ、フランス、ベルギー、オランダ)と補助金方式(英国/イングランド、イタリア、スペイン)、国が管轄する国(ドイツ、フランス、英国/イングランド)と地方政府(イタリア、ベルギー、スペイン、オランダ)と混在しています。制度が国によって異なるという点は直接投資を行う上で重要なポイントとなりますが、ファンドで投資する場合には運用会社がこれらの制度について熟知しているかを見極めるのが重要となります。

各国の資金調達モデルとサービス構造の違い

報告書には、ベルギー、オランダ、スペイン、イタリアの4カ国の最近の事情について分析がありました。各国の事情がよくわかります。

ベルギー

ベルギーは規制が厳しく、参入障壁が高いのが特徴です。

自治体ごとにベッド数はあらかじめ事業者に割り当てられています。つまり、2025年までのベッド建設はすべて配分され、すでに事業者に委託されています。ベルギー全体で新しく5,000~10,000床しか増えない状況です。一方、80歳以上の人口は2025年までに倍増すると言われています。したがって、高い稼働率が期待できますが、投資家にとっての投資機会を得るのが困難な市場です。

オランダ

2022年に新しく「介護事業者参入法(Wtza)」が施行されました。この法律では介護事業者の新規参入ルールが定められています。新規施設の開設前に満たすべき規制レベルを定めることで、結果的に新規事業者の参入障壁を高めています。

事業者が医療提供で利益を上げることは議論の余地がありますが、介護が国費で賄われている間は、事業者は家賃を徴収することができます。Aedificaによると、1床あたりの収入は、最高レベルの介護で7,000ユーロ(家賃3,000ユーロ、国からの介護サービス4,000ユーロ)にのぼるとされています。このため、事業者は小規模で独占的な運営が続いています。

イタリア

ヘルスケア・ビジネス・インターナショナルによると、営利を目的としない事業者は教会で所有しているケースが多いとのこと。財政状態が悪く、修道院が運営していることが多いそうです。

イタリアでは修道士の平均年齢が80歳で、そのため修道院の経営は特に良くなく、営利目的の事業者に売却されることが多いようです。また、公的事業者が営利目的の事業者に売却して市場から撤退するケースも多く、その一因として、しばしば不祥事を起こす施設の運営責任を、政府や自治体が負いたくなくなっていることが挙げられます。今後数年間は、既存の非営利施設の統合により、営利事業者が徐々に市場シェアを拡大していくと予想されています。

スペイン

伝統的にスペイン人は高齢の親族を介護施設に入れることをためらい、自宅で介護することを好んでいます。

しかし、最近では家族の人数が減って介護そのものが難しくなっているため、スペインの投資機会が拡大しています。また、ヨーロッパで最も急速に高齢者人口が増加しているという点も投資を検討する上での重要なポイントではないでしょうか?

核家族化、女性の社会進出、高齢者介護の専門性向上など高齢化だけでなく、社会情勢の変化も投資機会の拡大に寄与しています。

まとめ

紹介された欧州の運用会社のファンドは5−6年間クローズド期間、年率12%以上の期待リターンを有していました。家賃収入分以外に売却時のキャピタルゲインを狙う戦略です。ポートフォリオの売却先は保険会社などで、債券の代替として介護施設の長期保有を欲しています。

ただ、案件を見出し、価格を評価し、オペレーターを選定し、地方政府に届け出をしたりするノウハウを自社内に持たないことからこの運用会社のようにまとめてもらったポートフォリオを少し割高でも買う方が効率的と考えています。

アジアの富裕層は、特に介護が身近な事柄でもあるので、欧州の介護施設に熱い視線を送っています。

**********

本サイトWealth Management Journal(以下「WMJ」)に記載されている情報には将来的な出来事に関する予想が含まれていることがありますが、それらの記述はあくまで予想でありその内容の正確性、信頼性等を保証するものではありません。また、情報の正確性については万全を期しておりますが、その正確性、信頼性等を保証するものではありません。

投資に関するすべての決定は、ご自身の判断でなさるようにお願い致します。本サイトに記載されている情報に基づいて被ったいかなる損害についても当社及び情報提供者は一切の責任を負いません。