市場の変動とその影響

この2週間、私たちが投資家との面会をしていた間の市場の動きは魅力的でした。インフレと金利に関する市場の見方の変化を受けて、株式市場の反発が起こることには驚いていません。長期金利の最初の50ベーシスポイントの下落は、株式リスクプレミアムに対する緊張を和らげ、ドルの下落圧力と株価の上昇圧力をもたらすことによって、反射的または自己強化的な方法で広範な金融状況を緩和します。しかし、最初の50ベーシスポイント(くらい)は、薬物中毒者の最初の吸引のようなもので、それはすべてスリルです。続く50から100ベーシスポイントの金利の低下は、恐らく不況を示し、中毒者(株式市場)が長い苦痛のトンネルへと降下することを意味します。

金利の動きと経済への影響

10月末以降の金利に対する市場のバイアスの変化は控えめでした。2024年12月の潜在SOFR利回りは、ピーク時からわずか40ベーシスポイントしか下がっていません。それは2024年に景気後退が起きた場合、充分な利下げ(下落するナイフ)ではありません。より可能性が高いのは、FRBがFF金利を250〜300ベーシスポイント引き下げることを余儀なくされることでしょう。バンク・オブ・アメリカのファンド・マネージャー調査によれば、ほとんどの投資家が「ソフトランディング」を信じているため、利下げに対する市場の見方は穏やかです。

金利の低下と経済の先行き

以前にも指摘したように、人間は非線形思考は不得意です。私たちの見立てでは、金融政策の逆転、インフレの持続、高い中立金利の認識、在庫の枯渇、戦争などの極端(または非線形)な結果を考慮することへの抵抗の主な理由は、多くの投資家がコンベクシティーショートだからです。現実の世界は線形ではなく、大きな市場の変化で相関が1に近づくと、システムリスクは加速度的に増加することがあります。また、資産価格が上昇するときには、ほとんどの金融市場参加者が利益を得ますが、価格が下落するときにはそうではありません。

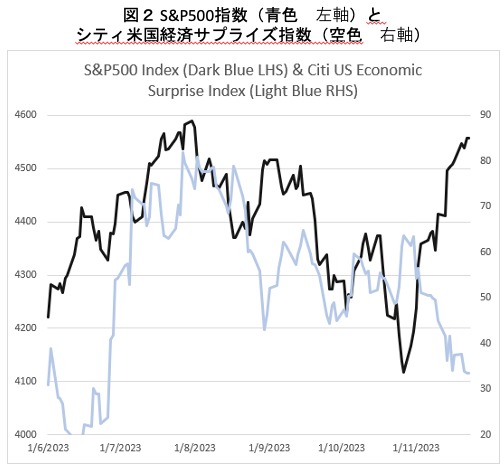

「ソフトランディング」があり得るとはいえ、主要なマクロ経済ニュースの流れは、ISM調査の13業界にわたって幅広く弱いものであり、労働市場の主要な先行指標でも同様です。米国カンファレンスボードの先行指数は非常に弱く(図1)、2008年の事例以来最も弱い状態です。最近指摘したように、求人数、パート雇用、ISM雇用、失業率の変化(記録的な低水準の3.4%から0.5%増)や消費者信頼感調査など、雇用の主要な指標は、労働市場の大きな停滞を示しており、これはFRBが金利を引き下げる必要があることを示唆しています。もしFRBが金利を引き下げるとすれば、それは250〜300ベーシスポイントになる可能性が高いです。

投資戦略とリスク管理

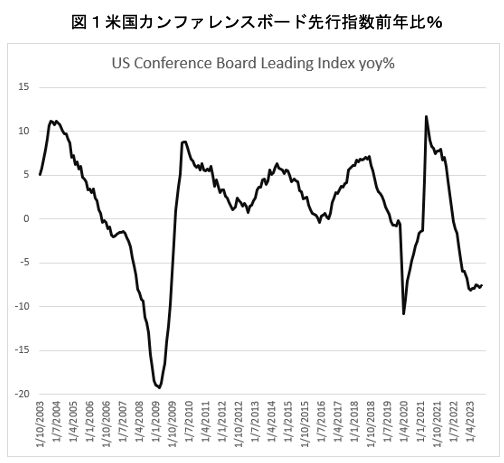

市場においては、さらなるデフレと失業率の顕著な上昇により、より急激な金利の引き下げの可能性が高まっており、これは長期国債のリスク報酬を向上させています。私たちは、5年以上ぶりに11月初めに米国長期国債(TLTを通じて)にポジションを追加しました。戦術的に、10月末に消費者向け非必需品セクターのショートポジションを縮小し、アジアテック(株式)へのウェイトを増加させました。11月にこれまでのアジアテクノロジーの12%のラリー(そして底値からのさらなる上昇)を受けて、今週水曜日にそのポジションのサイズを縮小しました。このセクターは、潜在的な成長を考慮すると依然として割安ですが、マクロ経済ニュースの流れ(経済的な驚きや利益修正)のトレンドに反するグローバルリスク代理指標の急速かつ衝動的なラリーは一定の注意を要します(図2)。割引率の小幅な下落は株式にとって強気です。しかし、金利の大幅な低下は、企業収益の壊滅的な低下と同時に起こりうる可能性があります。