本連載の第19回、「シリコンバレーにおけるベンチャー企業の資金調達事情」でご紹介したシリコンバレー銀行(以下「SVB」)が突然破綻しました。FTXの破綻にはじまり、暗号通貨に特化したSilvergateも自主的に清算とテック系の金融機関の困難は続いています。

SVBはVC業界ではつとに有名で、IPOが近い未公開企業への融資を積極的に行い、高い金利と無償で提供されるワラントからローンポートフォリオの収益が高い銀行として知られていました。第19回の記事にも書きましたが、SVBと親密な運用会社の分析によりますと2022年11月時点での貸付金利が約14%、ワラントの発行条件もSVBに有利になっていました。

今後SVBについては色々と報道され背景について分かってくると思いますが、現時点で気づいたことについてご紹介します。

結論から言えば、SVBはテック企業に特化した銀行として成功したことが足かせとなって破綻したように思われます。

SVBはどんな銀行だったのか?

SVBはシリコンバレーで1983年に誕生しました。NasdaqでIPOをしたのが1988年。1996年からカルフォルニア州外に展開し、全米で25拠点(最近買収したBoston Privateを除く)のネットワークを持ちます。2008年にイスラエルにオフィスを構えてから海外にも展開し、中国に4拠点(北京、上海、深セン、香港 )を始め、カナダや欧州、インドにも拠点がありました。

ホールディング会社のウェブサイトによりますと、グループとしてはグローバルな商業銀行業務、プライベートバンク/ウェルスマネジメント業務、投資銀行業務、ベンチャーキャピタル/クレジット投資業務の4つのビジネスを行っていました。2022年12月末時点の総資産は2120億米ドル、ローンの総額は740億米ドル。米国のベンチャーが支援するテクノロジー企業、ライフサイエンス企業の約半分がSVBと取引実績があり、2022年にIPOをしたテクノロジー企業、ライフサイエンス企業の44%がSVBと取引をしていました。

直近の銀行としての格付けはMoody’sがA3、S&PがBBB+。ホールディングカンパニーの格付けはMoody’sがA3、S&PがBBBで、見通しについて両方の格付会社がStableとしていました。ただし、3月9日に発表した新株発行の資料では、Moody’sが格付けの見直しを検討中で、見通しがNegativeになる可能性、格付けが1段あるいは2段引き下げられる可能性がについて開示しています。またS&Pも同様の見直しを行う可能性について言及しています。

SVBの特徴としてはベンチャービジネスへの特化、という点が挙げられます。まずはローンポートフォリオにその特徴が現れています。

- ローンの7割は「クレジットロスが低いポートフォリオ(Low credit loss portfolios)」

- 56%はPE/VCファンドへの投資家の投資コミットを担保にした貸し出し

- 4%はプライベートバンク顧客向けの住宅ローン

- 市場リスクが比較的高い融資は全体の24%

- 12%がキャッシュフローあるいはバランスシートが強固なIPO直前の企業への融資

- 6%が成長途中/IPO直前で年間売上が500万米ドル以上の企業への貸し出し

- 3%がアーリーステージのスタートアップへの貸し出し

SVBのプライベートバンク顧客の多くはテック長者、PE/VCファンド経営者と想像されますし、また、プレミアムワイン製造者もナパ・バレーなどでワインを作るテック長者と想像されます。

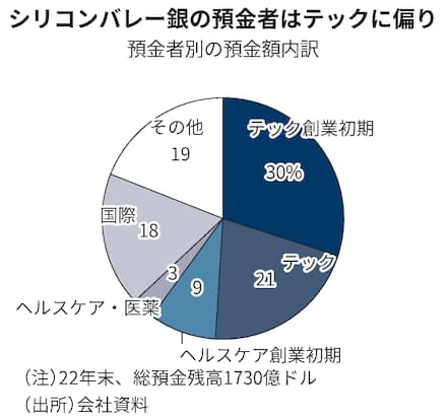

次に預金の内訳です。次の円グラフは日本経済新聞の3月11日付の記事「シリコンバレー銀行なぜ破綻?テック金融の要、不安連鎖」から引用しました。

SVBは名実ともにテック業界に特化した銀行だったと言えます。

SVBはなぜ破綻したのか?

ロイターの2023年3月10日付の記事「Explainer: What caused Silicon Valley Bank’s failure?(解説:シリコンバレー銀行はなぜ破綻したのか?)」で次のように説明しています。

- 連邦準備理事会が利上げをした:利上げにより投資家のリスク許容度が低下し、SVBの主要顧客のテクノロジースタートアップ企業に特に悪影響を及ぼした

- SVBの顧客の一部の資金繰りが悪化した:スタートアップ企業はIPOが難しくなり、新規株式発行での資金調達も困難になったので、SVBの顧客が預金を取り崩した。SVBは預金の支払いのためにいろいろな手段を模索した

- SVBが債券ポートフォリオを売却し損失を確定した:水曜日(3月8日)に米国債を中心とする210億米ドルのポートフォリオを売却した。ポートフォリオの平均利回りは1.79%と米国10年債券の現在の利回り3.9%を大きく下回り、売却により18億米ドルの損失が確定した。損失の穴埋めのため、資金調達が必要となった。

- SVBが新しく株式を発行することを発表した:木曜日(3月9日)に22.5億米ドルの普通株/優先株の発行を発表した。株価はこの日1日だけで60%下落した。

- 株式の発行に失敗した:一部のベンチャーキャピタルファンドの助言に従い、SVBの顧客が預金を引き上げ、取り付け騒ぎに発展した。この混乱を見て、新規株式を引き受ける予定の投資家が投資に躊躇した。

- アメリカ政府が業務停止を発表した:金曜日(3月10日)にSVBは他の資金調達手段を模索したが、米連邦預金保険公社(FDIC)の管理下に入った。

日本経済新聞の前出の記事も、9日の預金の引き出しを原因としています。

本当にSVBは急な破綻だったのか?

ここでいくつかSVBの有価証券報告書からの情報です。

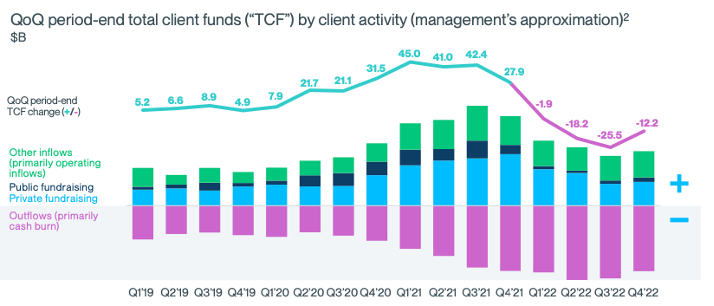

2023年1月に出されたSVBの2022年第四四半期報告書に出ている顧客の銀行取引から想定される顧客の資金繰りの推移です。この図は先のロイター記事の最初の二つの点の根拠と言えます。

ピンクはVCファンドとスタートアップ企業からの資金流出です。昨年の4−6月期が四半期ベースでは最大を記録していますが、比較的高い水準で続いているのが分かります。2022年は一年を通じて流出し続けました。空色は未公開市場での資金調達、青色は株式公開による資金調達を示しています。両方ともに昨年は2021年に比べて減少しているのが分かります。

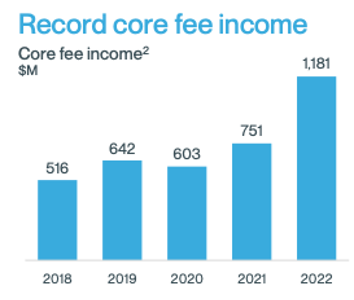

2022年はSVBの主要な手数料収入が前年から大きく伸びた一年でもありました。

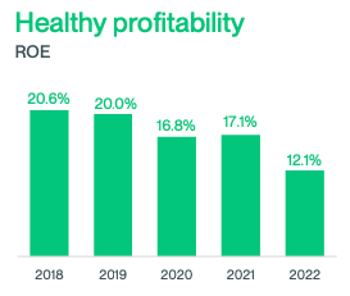

ただ、ROEは大きく低下しました。

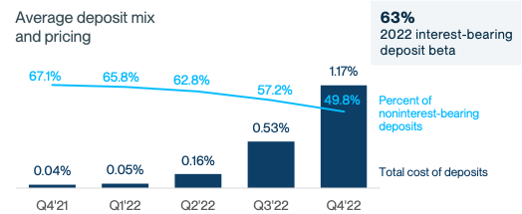

その原因の一つとして預金のコストがあげられます。

2022年は連銀の利上げもあり、無利息の当座預金の割合が年初の67.1%から49.8%に低下し、合わせて預金へのコストが0.04%から1.17%へと急増しています。

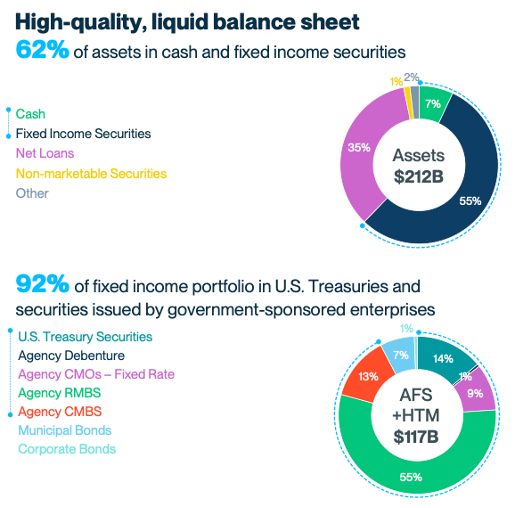

資産サイドを見ます。

ポートフォリオの62%が債券と現預金。債券の多くがRMBS (住宅ローン担保証券)、CMBS(商業不動産担保証券)など政府機関が発行した債券、しかも不動産ローンはスタートアップ企業と相関が低く、ポートフォリオ分散という点からは理にかなっているようにも思われます。ただ、2022年の米国金利の急上昇で保有債券の時価が大きく下がりました。

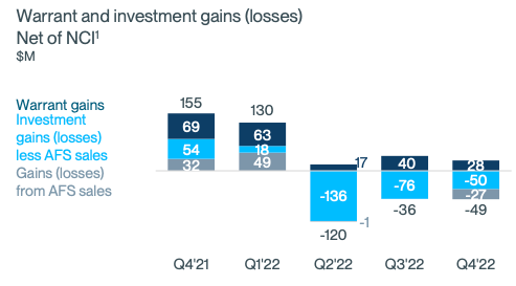

投資活動の開示からその規模を見てみます。すでに2022年第二四半期から雲行きが怪しい状況がありました。

空色の “Investment gains (losses) less AFS (available for sale) sales” が2022年第二四半期から悪化しています。大きく評価損を出した2022年第二四半期の報告書ではこの損失の多くは「主にファンド投資のポートフォリオに保有する未分配の上場株式に起因しています(” Investment losses primarily driven by undistributed public equity positions held in private fund investments’ portfolios, ”)」と伝えています。

2023年3月8日の債券売却で確定した損失は-1800百万ドルで、第四四半期の売却損27百万米ドルの67倍です。いかに投資していた債券ポートフォリオの状況が悪かったかが分かります。

資産サイドの円グラフのピンク、ローンが全体の35%、740億米ドルの残高があります。この資産の流動性は極めて低く、急に売りに出しても買い手がつかず、また値段が叩かれる可能性の高い資産です。

SVBはリスクを理解していたのか?

SVBが自身のビジネスモデルのリスクをどのように把握していたか、今年の1月にSECに提出された有価証券報告書にその一端がみられます。

「戦略的、風評、およびその他のリスク」の項目で、SVBは次のように語っています。

「当社は、2021年から2022年にかけて、預金の伸びを含め大きく成長しました。当社が再び同様またはそれ以上の割合で預金増加を経験した場合、自己資本比率を支えるために、株式を追加で発行し資金調達する必要に迫られる可能性があります。」

2021年から2022年にかけての預金増加が経営を圧迫している様子が見られます。

預金増加の理由は次のように分析しています。

「預金増加の背景には、2021年から2022年初頭にかけて高水準であったIPO、新株発行、SPAC資金調達、ベンチャーキャピタル投資、買収や他の資金調達活動などを通じて、あらゆるセグメントの顧客が流動性の増加を得たことに起因しています。」

そしてその後に、

「オンバランスシートの預金の増加は、当社の資産を増加させ、それに応じて資産(総資産とリスク加重の両方)を分母とする自己資本比率を低下させます。預金がさらに増加した場合、2021年のように、普通株式を含む追加の資本調達が必要になる可能性があります。例えば、2021年の成長を支えるため、当社は優先株を四種類発行して33億ドルを調達し、また422万7,000株の普通株式を公募で発行しています。」

と伝え、預金増加に対応した新株発行は既定路線だったようです。

またビジネスモデルの潜在的リスクについてもこのように報告しています。

「リスクの集中は重大な損失の可能性を高め、一方、集中リスクを減らすための制限の設定は、収益の減少や成長の鈍化の可能性を高めています。当行は、顧客の業種、企業のライフサイクル、企業規模、地域など、特定の市場やセグメントに集中するため、リスクの集中による重大な損失が発生する可能性が高まります。

(中略)各業界内には多様性がありますが、当社の顧客は次の業種に集中しています:テクノロジー、ライフサイエンス・ヘルスケア、プライベートエクイティ・ベンチャーキャピタル、プレミアムワイン。」

その後、複雑な言い回しで同じ業界の借り手同士が一斉に悪影響を受ける可能性と他の業界が良好でもSVBが特化している業界だけ調子が悪い場合にはSVBの「事業、経営成績及び財政状態に重大な影響を与える可能性があります。」としています。

つまり、SVBはビジネスモデルの脆弱性を認識していました。

SVBはVCファンド御用達の銀行として活動していました。週末に聞いた複数のポッドキャストでVCファンドから出資を受けるときの契約書に「シリコンバレー銀行に口座を開けること」と指定されていたという経験談が紹介されていました。口座開設、ローンの審査、IPOの投資銀行業務、IPO後のウェルスマネジメント、ワイナリー経営など「シリコンバレーのエコシステム」の一部として円滑にビジネスが進むためのインフラとして機能していました。その結果、2021年から22年前半までに顧客数も預金残高も急増し、その対応として債券ポートフォリオが拡大。昨年のアメリカの短期金利急上昇によるVCへの投資資金の枯渇、顧客の預金の減少、利上げによる債券ポートフォリオの棄損、昨年は成功した優先株や普通株の新規発行による資金調達の失敗、と連鎖したようです。

CEOとCFOが事前に売り抜けていた?

ところで、政治経済金融関連の記事を出すネットサイトのZero Hedge は2023年3月12日付の「SVBの幹部は何を知っていたのか?(What Did These 3 SVB Execs Know?)」という記事でSVBのCEO, CFO, CMOの3名が2月下旬に自社株を売却し、その売却株数は過去1年近くで一番大きかったので「事前に予定されていた売却(pre-planned sale)」では無かったはずだとしています。

SVBのウェブサイトで有価証券報告書を見に行ったところ最初のページの一番下にCFOのダニエル・ベック氏の取引記録が出てきました。彼は2月27日に自社株を2,000株ほど売却しています。売却金額は約$575千米ドル、約7800万円です。次のページにはCEOグレゴリー・ベッカー氏の記録があり、同じく2月27日に12,451株を売却し、売却金額は約3,580千米ドル、約4億8300万円に相当します。彼らの売却時の株価は$287.42ドル。対して破綻前日の3月10日、つまり2週間後のSVB株の最後の株価が$106.04でした。ベッカー氏はわざわざオプションを行使して売却しています。

2022年1月以降のCEOグレゴリー・ベッカー氏の自社株売買の記録です。

■CEO:グレゴリー・ベッカー

| 取引日 | SVB株の取得 | SVB株の売却 | 取引後の保有残 | 備考 |

| 2022年1月20日 | 22,837 | 0 | 94,729 | 業績連動ボ業績連動ボーナスからの転換 |

| 2022年2月2日 | 0 | 11,063 | 83,666 | 株価 $583.9* 売却代金 $6.46 mil |

| 2022年5月2日 | 0 | 3,879 | 79,787 | 株価 $497.67 売却代金 $1.93 mil |

| 7,819 | 0 | 87,606 | 業績連動ボーナスからの転換 | |

| 2022年5月5日 | 0 | 298 | 87,308 | 株価 $512.62 売却代金 $0.15 mil |

| 629 | 0 | 87,937 | 業績連動ボーナスからの転換 | |

| 2022年6月30日 | 36 | 0 | 87,973 | 従業員株式購入制度による購入 |

| 2022年11月28日 | 0 | 257 | 87,716 | 株価 $217.52 売却代金 $0.06 mil |

| 257 | 0 | 87,973 | 業績連動ボーナスからの転換 | |

| 2023年1月19日 | 8,128 | 0 | 96,101 | 業績連動ボーナスからの転換 |

| 2023年1月31日 | 0 | 3,549 | 92,552 | 株価 $302.44 売却代金 $1.07 mil |

| 2023年2月27日 | 12,451 | 0 | 105,003 | ストックオプション行使。 株価$105.18 |

| 0 | 12,451 | 92,552 | 株価 $287.42売却代金 $3.58 milーナスからの転換 |

基本的に業績連動ボーナスによる株式が得られるとその一部を売り、全体としては保有残高が伸びています。2月末のオプション行使→売却は異例だったのでしょうか?2021年前のオプション行使に絞った実績です。

| 取引日 | SVB株の取得 | SVB株の売却 | 取引後の保有残 | 備考 |

| 2021年1月27日 | 12,000 | 0 | 92,904 | ストックオプション行使。 株価$107.98 |

| 0 | 12,000 | 80,904 | 株価 $462.85売却代金 $5.55 mil | |

| 2020年1月24日 | 1,000 | 0 | 76,209 | ストックオプション行使。 株価$71.11 |

| 1,000 | 75,209 | 株価 $270.04売却代金 $0.27 mil | ||

| 2019年12月2日 | 4,828 | 0 | 66,841 | ストックオプション行使。 株価$71.11 |

| 4,828 | 62,013 | 株価 $233.48売却代金 $1.13 mil | ||

| 2018年8月1日 | 7,000 | 0 | 59,341 | ストックオプション行使。 株価$71.11 |

| 11,372 | 47,969 | 株価 $311.33売却代金 $3.54 mil |

CEOなどは内部情報へのアクセスがあるので、自社株売買には制限があります。オプション行使と売却のタイミングはその窓空き期間では自由裁量があります。記録を見ると必ずしも「売り抜けた」と思えませんが、「李下に冠を正さず」ということわざから考えれば軽率だったようにも思えます。

シリコンバレーの金融エコシステムの今後

SVBは売却される予定と報道されています。シリコンバレーの住人にとって極めて都合が良く、またVC業界の銀行業務に対する経験とノウハウが集積した銀行が雲散霧消するとは思えません。おそらく買収されて何らかの形で継続すると思われます。未公開のテック企業への貸付、プライベートデットは当連載の19回で紹介しましたBDCの業務が拡大する機会となると考えます。胆力のある投資家には面白い投資機会だと思います。

失敗してもそれを糧として再挑戦する風土のアメリカの中でもそれが突出しているシリコンバレーの銀行がこのまま終わるとは思えません。遠からず、さらに強くなって戻ってくるのではないでしょうか?

**********************

本サイトWealth Management Journal(以下「WMJ」)に記載されている情報には将来的な出来事に関する予想が含まれていることがありますが、それらの記述はあくまで予想でありその内容の正確性、信頼性等を保証するものではありません。また、情報の正確性については万全を期しておりますが、その正確性、信頼性等を保証するものではありません。投資に関するすべての決定は、ご自身の判断でなさるようにお願い致します。

本サイトに記載されている情報に基づいて被ったいかなる損害についても当社及び情報提供者は一切の責任を負いません。