過去数か月間、弱いマクロデータがFRBに利下げを促し、株式が「クラッシュアップ」または「メルトアップ」フェーズに入るという見通しが強くなっていました。しかし、大局的に見ると、この見通しは過去の経験に反しています。1970年代以降の主要な利下げサイクルでは、株式は最初の利下げ後の最初の9か月間に平均して約23%の下落しています。この文脈で、以前から指摘しているように、株式プレミアム、つまりリスクに対する補償が非常に狭いことが問題です。言い換えれば、成長の恐れや格下げサイクルが発生した場合、株式は非常に敏感に反応します。FRBが意味のある緩和サイクルを開始するのは、成長の著しい悪化が伴う場合に限られるでしょう。

ディスインフレの「メルトアップ」という見通しのもう一つの課題は、強靭な米国労働市場です。5月の米国非農業部門雇用者数は272,000人増加し、これは予想を100,000人以上上回るものでした。平均時給の伸びも4月の前年比4.0%から4.1%に上昇しました。一方で興味深いことに、家計調査では雇用が408,000人減少し、失業率が3.9%から4.0%に上昇したことが報告されています。また、雇用増加はパートタイムの雇用によるもので、対照的にフルタイムの雇用は5月に急減しました。

しかし、ニュースに対する株式市場の反応を見ると、労働市場は十分に強く、FRBがこのサイクルで再度利上げを必要とするかどうかの議論を再燃させる可能性があることが示唆されています。国債利回りは全体的に急上昇し、2024年12月までの利下げの可能性はほぼゼロになりました。商業不動産のような低金利を「望む」または「必要とする」資産にとってリスクが残ることをわれわれは懸念しています。

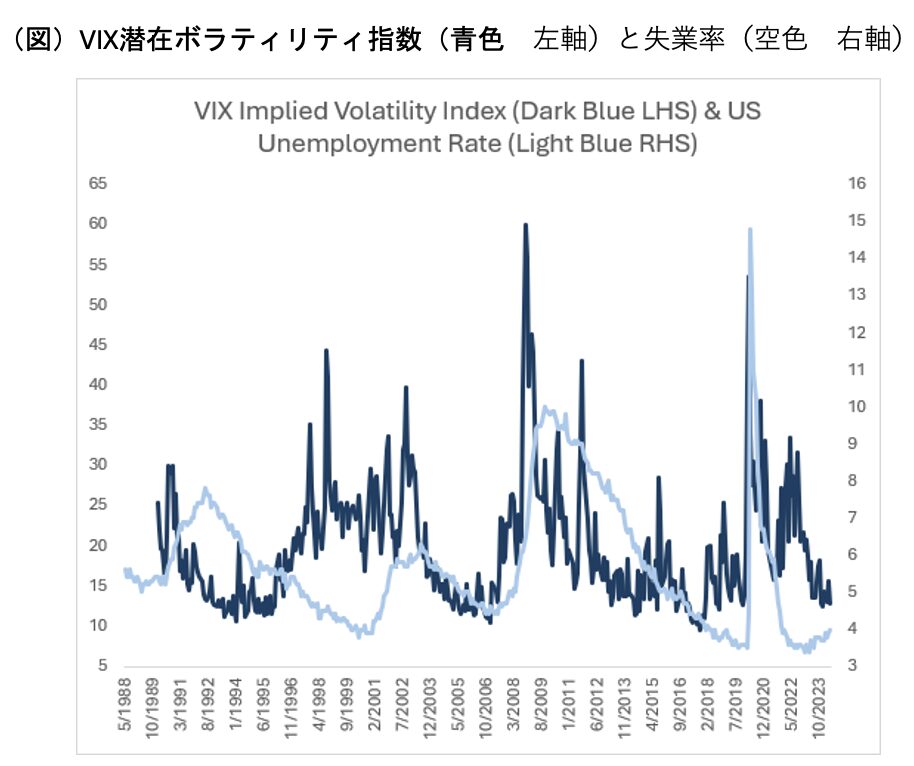

ジェラルド・ミナックが指摘しているように、しばらくの間、雇用者側(ペイロール)調査と家計調査の間には大きなギャップが存在しています。労働統計局(BLS)が人口増加を過小評価している可能性があり、そのため家計調査が雇用増加を過小評価しているのかもしれません。労働市場データはしばしば大幅な修正を受けることがありますが、歴史的には、失業率の傾向はサイクルを通じて労働市場の強さをよりよく反映する傾向があります。労働市場の大きな変化は、成長と利益の悪化を意味し、資産間のボラティリティのフェーズと一致することがよくあります(図1)。

家計調査の変動性と推定誤差が大きいため、FRBと市場はペイロール(雇用者側)調査に焦点を当てる傾向があります。ちなみに、先週初めに元ニューヨーク連邦準備銀行総裁のビル・ダドリー氏は、中立金利が5%に近い可能性があると指摘しました。これは、現在の政策水準がほんのわずかだけ制限的であることを示唆しています。私たちの見解では、政策金利は最近になってようやく名目GDPと一致しました。さらに、広範な金融状況も、政策が特に制限的でないことを示しています。

現状、投資家にとっての主な課題は、非常に狭い株式および信用リスクの補償と低い逆算されるボラティリティです。流動性が豊富な間は、株式と信用市場のさらなる「メルトアップ」が考えられますが、大規模な利下げサイクルは通常、株式に対して良いニュースではありません。昨年10月以降の金融状況の反射的または自己強化的なラリーに貢献してきたディスインフレの衝動は、おそらく後半に差し掛かっています。本日は、ネットロング株式リスクを削減しています。