年末までの日本株の見通しですが、中国企業の債務問題や米国のテーパリング、利上げの前倒しなど懸念材料はあるものの、強含んで年末高も想定される展開といえるでしょう。年末高を支援する材料としては、「業績」と「需給」に好材料を内包している点が注目したい点でしょう。

「業績」においては、10月後半~11月半ばにかけて行われる2Q決算発表で上方修正を行う企業が増えると思われます。理由としては、8月半ばに出そろった1Q業績で垣間見ることができます。

すでに上方修正を行っている企業、1Q決算で高進捗となっている企業の上方修正が2Q決算発表前後から多くみられるでしょう。

1Q決算時点の好業績セクターを振り返ると、鉄鋼・海運・自動車・機械・精密機器と外需セクターが多く見られました。鉄鋼・海運セクターは、好調な市況が続いています。精密機器セクターは、旺盛な半導体需要を背景に好業績が目立ちました。また、機械セクターは、半導体製造装置やFA関連企業に好業績が目立ちました。自動車セクターもコロナウイルスの影響による工場停止や半導体不足による生産調整などにより、減産が懸念されているが、年末から年度末にかけてキャッチアップできると考えています。

為替の面では、業績押上効果が期待されており、7月1日発表の日銀短観6月調査では全規模・全産業の想定為替レートは、ドル円で106.82となっていました。上期は110円前後で推移したため、為替差益による上方修正が期待できます

このため、2Qの段階で最高益が確認できると業績に敏感な欧州系の投資家を中心に日本株のウエイトを高める買いが集まり、さらに株価を押し上げる可能性を考えています。

「需給」は外国人投資家の旺盛な買い需要が日本株を押し上げています。外国人投資家は8月最終週からの3週間で現物・先物合わせて約2兆円の買い越しとなりました。

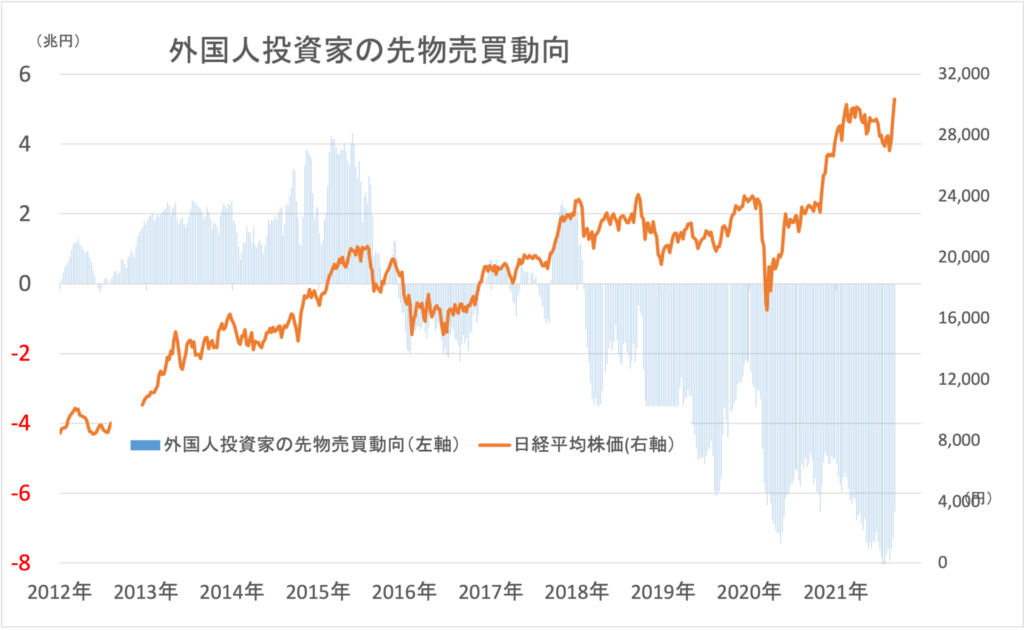

外国人投資家動向(下図)は、日本株を動かす大きな要因として知られており、ここ数年は、先物の売り越しが積みあがりによって日本株の上値が押さえつけられてきました。

この先物売りが買い戻される際に日本株に大きなインパクトを与えることになりますが、直近の日本株上昇の直接的なきっかけは、菅首相の総裁選不出馬でした。地方選で自民党が敗北を続けていること、支持率の低迷している菅首相が総裁選の出馬を見送ったことで、総裁選後の衆議院選挙で与党の勝利を確信した投資家が日本株に目を向けたのでしょう。これは一つのきっかけに過ぎず、背景には大量に売り越している先物に買い戻しが大きな要因です。日本株が上昇を始めると同時に米国株が軟調になっているので今まで日本株売り、米国株買いのポジションが巻き戻ったと考えています。

年末までの戦略ですが、恒大問題や米国の利上げ観測などで株価が下がった際に押し目買いを心掛けるといいでしょう。個別株戦略は前述の外需セクターを中心に業績高進捗銘柄を複数銘柄分散投資するべきでしょう。

注目銘柄(筆者独自の見解に基づく)

4980 デクセリアルズ

ソニーの化学材料を担当する子会社として設立され、その後、2012年にソニーから独立、社名も現在の「デクセリアルズ」に変えて事業をスタートした。異方性導電膜(AFC)、反射防止フィルム、光学弾性樹脂(SVR)の3品目は市場シェアが極めて高く、同社の売上で6割を占める。

コロナウイルスの影響によるテレワークの増加でPC需要の拡大、車の電装化によるディプレイの増加で反射防止フィルムが伸長。同社の反射防止フィルムは低反射、耐摩擦性、防汚性で競争優位である。同社のスパッタリングを用いたドライ式で形成する5層の金属酸化膜は特徴で一般的なウエット式に比べ約5倍の反射防止機能を実現している。

「異方性導電膜」は世界中のほぼすべてのディスプレイで使用されるデファクト・スタンダード製品である。ディスプレイやカメラモジュールなどで使われる基盤と部品を電気的に接続する製品であり、1工程で3つの機能(単体で回路を接着・導通・絶縁)の性能を持つフィルム型の接合材料である。

競争力の高い3品目の需要が極めて高く、2023年度までの中計は当初計画を二年続けて上回り営業利益目標は3年前倒しで達成している。7月29日に発表された1Q決算は売上高で+47%、営業利益で290%(いずれも前年同期比)と大幅に増収増益となった。

今後の見通しは光学材料部品セグメントの成長を車載市場の更なる拡大、新製品の蛍光体フィルムの販売拡大を想定している。車載市場の拡大は自動車の電装化がさらに進むことで需要の増加が見込まれる。現在、ディスプレイの電装化が速いピッチで進んでおり、新型車やフルモデルチェンジが行われるごとにディスプレイの枚数の増加、大型化が進んでいる。ホンダeなどの電気自動車はインパネの全面がディスプレイになっている。加えて、サイドミラーがカメラ化することでディスプレイ需要はさらに高まる見通し。燃費に対する意識は極めて高く、サイドミラーを撤廃することで空気抵抗が大きく改善し、省燃費になるため加速度的に増えて行くと考えている。蛍光体フィルムはディスプレイ等のバックライトの概念を変える製品であるため、業界のデファクト・スタンダードになると考えている。新中計の期待と足元の旺盛な需要により成長の継続を予想する。

6718 アイホン

インターホン業界トップでパナソニックとシェアをほぼ二分する企業。1948年の設立以降、ラジオや拡声器の組み立てや修理のかたわら同時通話式インターホンの研究開発を行い、1951年からインターホンを生産開始、今ではインターホンは住宅設備の中で必須の設備となっている。海外展開も積極的で35%の売上は海外となっていてタイ、北米が10%程度、ベトナム7%、欧州5%(2021年3月期)となっている。

足元の業績は好調に推移しており、1Q時点の進捗率は営業利益で31.7%、9月21日に業績の上方修正を行っている。上方修正の理由は「経費の節減」と「集合住宅市場において積極的な営業活動」としている。住宅用のインターホンの販売は新築とリプレイスの2つの機会に分かれる。新築は競争環境が厳しく利幅が小さい、大規模修繕時のインターホン交換のリプレイスの方が大きいとされている。

インターホンはこの20年で劇的な進化を遂げており、カラー化はもちろん大画面や上位機種にはコンシェルジュ直通やスマートホンで応答が可能になっている。大規模修繕は15~20年前周期で行われるため、現在の高機能のインターホンへの取り換えは住人の満足度が高く、予算を割く筆頭になっているマンションがほとんどだろう。旺盛な更新需要を背景に好業績が続くと考えている。