直近バイアスは、最近の出来事を歴史的なものよりも重要視する認知的または行動的なバイアスです。直近バイアスは、潜在的な体制変化があった場合に、特に投資家が経済サイクルを客観的に評価することを阻害する可能性があります。ちなみに、潜在的な構造的経済体制の変化は、後から振り返っても評価が難しいものです。特に、ほとんどのマクロモデルや分析が本質的に周期的(平均回帰的)である場合はそうです。重要なマクロ変数である成長とインフレは相互に関連しており、反射的です。しかし、その因果関係は安定していません。通常、関係は双方向ですが、これはインフレ体制の変化によって影響を受けることがあります。カルロが指摘しているように、インフレが高まると、成長のより重要なドライバーになり始めます。

現在の状況が周期的なのか、「第二波」のより高いインフレへの構造的シフトなのかはわかりません。しかし、わかっているのは、ポジショニングと市場コンセンサスが非常に一方的であり、リスク補償が非常に小さいことです。強気のフロントエンド・レート、ロングNASDSAQ(特に上位4銘柄)、株式ボラティリティのショート、米ドル、およびクレジットスプレッドは非常に混雑しています。支配的な市場の見方はかなりコンベクシティ・ショートに偏っています。

また、2022年に40年間の米国名目利回りの下降が途切れました(図1)。現在、市場で活躍している投資家のほとんどが2002年、ましてや1982年を知りません!現在の米国政権が積極的な財政政策、つまりインフレによる名目成長で現在のサイクルを増幅していることは知られています。そのインフレによる成長は、急増する米国債務の利払いにも必要とされています(税収の拡大を維持するために成長が必要)。システムの生存にはインフレが必要で、短期の財政規律や選挙よりも深刻な問題です。別の言い方をすると、潜在的にインフレ・バイアスがシステムに埋め込まれているのかもしれません。

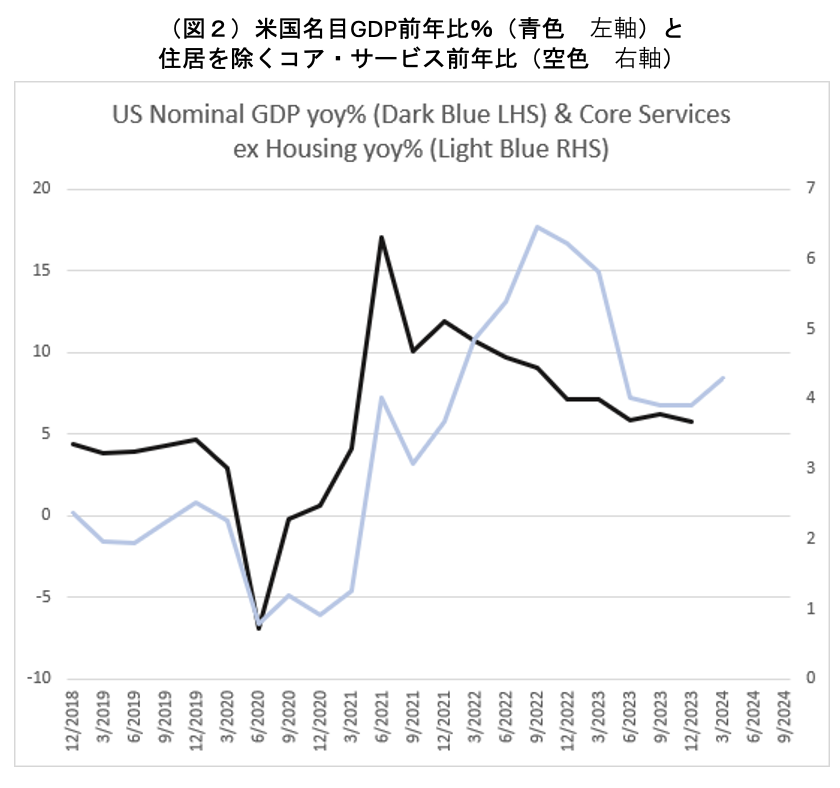

先週指摘したように、消費者物価のインフレ・データの最も憂慮すべき要素は、(パウエル議長が「スーパーコア」と呼ぶ)住居を除くコア・サービスでした。1月に0.85%上昇し、年率で4.3%に再加速しました(図2)。より楽観的な評論家は、インフレ圧力がなくなったと主張しています。住居の項目は計算方法のために遅れがちであり、時間とともに緩和され続けるでしょう。すなわち、住居を除くすべての項目は、1月に上昇率が年率1.5%に緩和され、2010年から2019年の平均(1.4%)と一致しています。しかし、上述のように、住居を除くコアサービスは再加速しており、今年は財政規律の欠如が続く可能性が高いと私たちは見立てています。また、2019年以前と比較して、ブレーク・イーブン・インフレ期待が依然として高い水準にあることにも注視しています。

マクロ経済の底堅さが利下げの根拠を損なう可能性があるとしばらく前から警告しており、これは潜在的に市場の見通し変化の可能性を示しています。短期金利市場と米ドルはすでに一部の利下げ見込みを価格から除外していました。しかし、今年についてはまだ約90ベーシスポイントの利下げが想定されています。市場参加者は利上げを検討しなければならないかもしれません。皮肉なことに、これは上記のポジショニングの解消に必要な金融状況の再締め付けに寄与するでしょう。ソフトランディングが低確率の結果である主な理由は、これからの唯一の現実的な解決策が株式市場をクラッシュさせ、労働市場を抑制することであるためです。