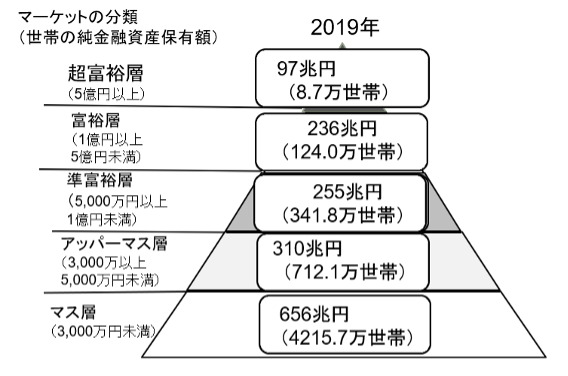

日本には、富裕層と言われる資産1億円から5億円を保有している世帯が約124万世帯存在し、約236兆円の資産を保有していると言われています。今回はこうした富裕層の方々の資産運用についてお話ししたいと思います。

申し遅れましたが私、坂本慎太郎は富裕層に一応(笑)入っている41歳です。若い頃は証券会社の歩合のディーラーをやっており、今でいうデイトレードを証券会社の自己資金を自分の裁量で売買し、稼いだ利益からかかった経費を引いて会社と折半するという仕事です。歩合制であったこと、相場が良かったこともあり、26歳で年収1億円を突破、若いうちに富裕層に手がかかりました。

その後は、かんぽ生命に転職、長年の夢だったファンドマネージャーになりました。こちらはサラリーマンのため、歩合制ではなく、公務員並みの給与水準でした。かんぽ生命で株と債券のファンドマネージャー経験し、金融知識を付けることができたため、35歳でサラリーマンを引退しました。

若干回り道をした感じもしていますが、長期投資の機関投資家、短期のディーラー、個人投資家の六つの眼で市場を見ることができるようになったのは資産以上の大きな財産です。

今は自己資金を運用しながら評論家として活動しています。運用だけに集中するつもりでしたが、マネー誌やラジオNIKKEI等に出演しているうちに評論業が面白くなりこちらがメインになっています。私の運用についてはまたどこかの機会にお話ししようと思います。

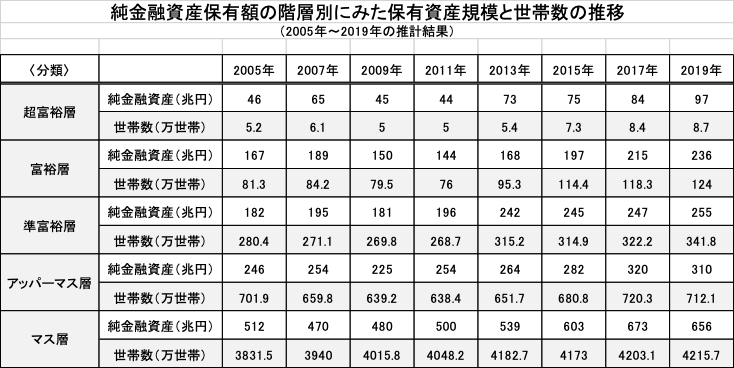

今回は富裕層(資産1~5億円)の真ん中である資産3億円に照準を当ててお話ししたいと思います。資産1億円での富裕層の仲間入りは、若い頃の私でもなんとかなりましたが、3億円となると短期間で築くことは難しいでしょう。開業医や弁護士など高収入の方は比較的早く3億円に到達する方はいるかもしれませんが、外資系企業や国内の一流企業のサラリーマンでも長年役員や経営者をつとめた方でなければ難しいです。それ以外にストックオプションや自社株保有による上場益、親の代からの資産で初めから富裕層などいろいろな方がいらっしゃいます。年々富裕層が増加していることもあり、この層の運用ニーズは高まっていると思います。

((出所)野村総合研究所純金融資産保有額の階層別にみた保有資産規模と世帯数より。こころトレード研究所作成)

(出所)野村総合研究所

一口に富裕層と言っても様々なバックボーンがあると思います。また、運用について興味がない方、日常の仕事が忙しすぎて運用に手が付けられない方など運用をしてない方がいるでしょう。

皆さんはどんな職業についているのでしょうか?やはり収入は高いのでしょうか、日々忙しいですか?運用に費え考える時間はありますか?今後今の収入が何年も続く可能性はありますか?私は現在富裕層というアドバンテージを活かした運用をするべきだと思います。

既に運用している人も3億円を10億円に増やそうとキャピタルゲイン(売買益)に主眼を置いたリスクの高い株取引をしている人もいれば、年利2%を目指す債券や配当金を使ったインカムゲイン(利子・配当収入)を重視する方など人もおり、様々な運用をされていると思います。皆さん資産の構成や収入などがバラバラであるため、富裕層全員におすすめできる手法はありません。

3億円という資産は何も仕事をしなくても死ぬまで生きていける金額です。この資産を手にしているのですから無理して資産を倍にするような運用をする必要はないのです。基本的に守りの運用を行うべきだと思います。

私がポートフォリオや株式の初心者向けの講演をする際によく問いかけていることがあります。

「あなたは株式でいくら儲けたいですか?」

と問いかけると8~9割の人が

「1円でも多く儲けたい」

と答えます。

これは一番いけない考え方で「いつまでにいくら儲けたい」という期間と目標を決めることが重要です。

株式だけでなく、債券や不動産を含めたポートフォリオ戦略で一番大事なことです。各資産のリスクリターンを理解してどの資産にどのくらい配分するかを決めるのが投資の第一歩です。

3%の利回りでの運用は可能だと思っています。3億の資産であれば年間900万円(税金考慮せず)を手にすることができます。月に直すと75万円の収入となります。

実際、3%の運用は難しいのでしょうか。一般的な運用商品の利回りは現在、不動産4%~5%、REITは0.5~6%、インフラファンド5~6.5%、日本株配当3%以上が600銘柄程度(2021年3月30日現在)と日本円で運用できる商品でも3%を超える利回りを獲得することができます。

とはいえ、すべての資産をこの商品につぎ込むと大きく相場の影響を受けてしまいます。債券、不動産、株式にバランスよく配分することが大事です。初心者の方は3分の1ずつ配分しても良いでしょう。

債券は金融緩和の影響で低金利が続いており、先進国債券では3%を確保することができません。選択肢はほぼ米国債しかないのですが5~10年程度のものを8割入れましょう。残りの二割は新興国債券を組み入れます。新興国債券は利回りがまだ残っているものがあるのですが、何らかのショック時に弱いこと、運用の安定部分であるため無理をしない方が無難です。私のオススメはメキシコ国債です。利回りは残っているうえ、アメリカの好景気の影響を享受できること、資源もあるため2割程度なら入れてもいいと思います。

不動産は実物不動産でも良いですがREIT、インフラファンドを活用しましょう。物流REITは物流施設の需要は高く、長期で高い入居率・家賃が期待できます。その他、レジデンシャル系のREITも安定しています。インフラファンドは太陽光発電を裏付けとしたファンドで7銘柄上場しており、REITと同じく証券会社を通じて購入することができます。FIT制度に20年間売電価格が守られており10年程度は分配金を享受できるでしょう。

株式は高配当の分散投資をお勧めします。銘柄を探すうえで配当性向を掲げて配当を決めている企業、連続増配企業に落とし穴があるので注意して欲しいです。配当性向を定めている企業は利益に応じて配当が支払われる点に注意が必要です。増益すると配当は増えますが減益だと配当が減ってしまい、配当利回りが落ちてしまいます。連続増配企業は何十年も連続で増配しているのですが、配当が2%以下の企業もあります。

ここまで読んで皆さんは「海外の資産を運用しなくて良いのか?」という考えが頭に浮かんでいると思います。実際、推奨のポートフォリオの中に債券はすべて海外のものなので33%は海外資産です。海外移住を考えておらず、日本で生活するつもりの人は目標の運用利回りを達成できるのであれば無理やり海外の資産を積み上げなくてもよいでしょう。

今回は一般的な運用商品の話をしましたが、株式の代わりに富裕層向けのヘッジファンドが運用する商品などもありますので、身近なアドバイザー(IFA)に相談してみるとよいでしょう。